Optimiser sa trésorerie grâce à l'affacturage

Factoring première source de financement court terme pour les entreprises qui font du business to business (B2B)

Contactez-nous immédiatement

Pourquoi l'affacturage ?

Obtenez un financement simple et facile à court terme

Optimisez et sécurisez vos besoins en fonds de roulement, sans impact sur la gestion de vos clients

Ne laissez pas dormir vos factures, confiez-les à un factor !

Une société d’affacturage ou un Factor est un établissement financier pour répondre au besoin de trésorerie des entreprises. Pour cela, le factor va prend en charge les créances clients afin de procéder à une avance de trésorerie.

En tout premier lieu, l’affacturage vous permet d’obtenir du cash en cédant vos factures à un Factor.

Vous avez un besoin urgent de trésorerie ?

Grâce à l’affacturage confiez vos factures B to B à un factor.

Obtenez un paiement anticipé en 24h.

Nos partenaires Affacturage

Qui peut souscrire à un contrat d'affacturage ?

L'affacturage s'adresse à toutes les entreprises

Affacturage pour les entreprises de création récente

Affacturage pour les petites entreprises, artisans, TPM, PME

Affacturage pour les multinationales, ETI

Affacturage pour les entreprises fragilisées par la crise ou par le manque de trésorerie récurent

Quand faire appel à l'affacturage ou au factoring ?

Affacturage pour faire face à des difficultés financières conjoncturelles

Affacturage pour un évènement imprévu, une forte baisse d'activité, un impayé

Affacturage pour faire face aux pics saisonniers

Affacturage pour consolider une forte croissance

Quelles solutions pour financer et optimiser votre besoin de fonds de roulement ?

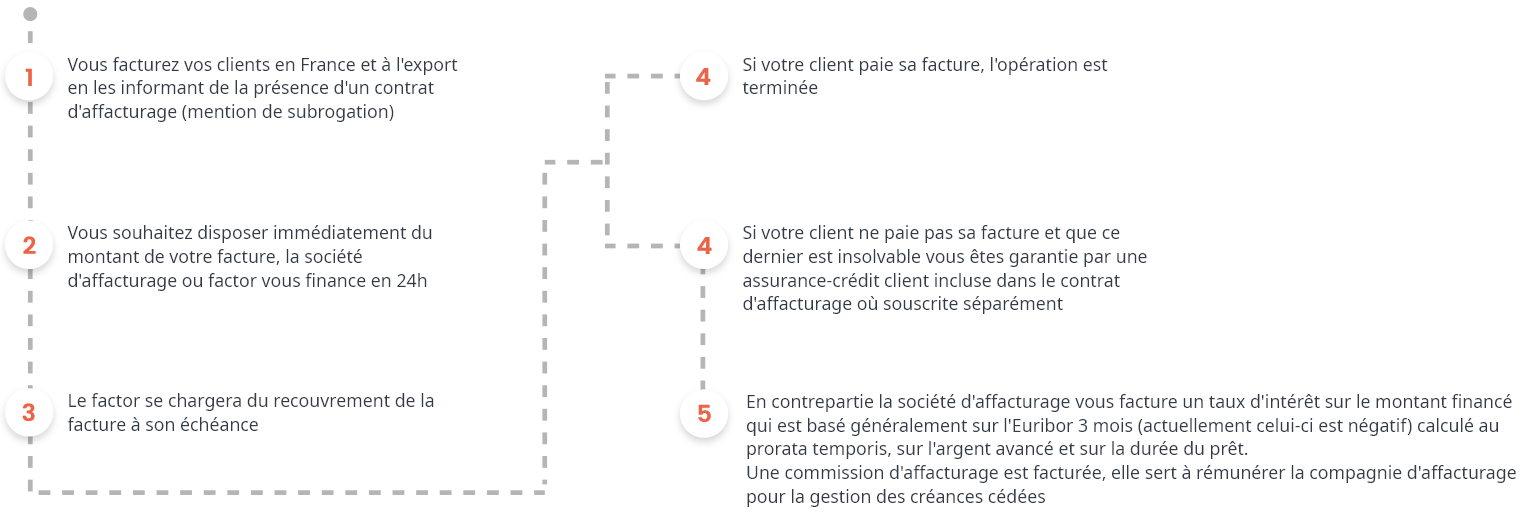

Affacturage classique ou Affacturage notifié, un fonctionnement simple

- Vous facturez vos clients en France et à l'export en les informant de la présence d'un contrat d'affacturage (mention de subrogation)

- Vous souhaitez disposer immédiatement du montant de votre facture, la société d'affacturage ou factor vous finance en 24h

- Le factor se chargera du recouvrement de la facture à son échéance

- Si votre client paie sa facture, l'opération est terminée

- Si votre client ne paie pas sa facture et que ce dernier est insolvable vous êtes garantie par une assurance-crédit client incluse dans le contrat d'affacturage où souscrite séparément

- En contrepartie la société d'affacturage vous facture un taux d'intérêt sur le montant financé qui est basé généralement sur l'Euribor 3 mois (actuellement celui-ci est négatif) calculé au prorata temporis, sur l'argent avancé et sur la durée du prêt. Une comission d'affacturage est facturée, elle sert à rémunérer la compagnie d'affacturage pour la gestion des créances cédées

Avantages

- Financement rapide et à la demande

- Vous vous libérez de certaines tâches en externalisant de la gestion du poste client (recouvrement des factures)

- Vous êtes garantie contre l'insolvabilité constatée de vos clients

Affacturage confidentiel ou non notifié Ligne à Ligne

Vous mobilisez vos créances tout en conservant la maîtrise du recouvrement. De plus, vos clients ne sont pas informés de l’existence d’un contrat d’affacturage, ce qui vous permet d’assurer vous-même les relances.

Par ailleurs, le factor garantit la confidentialité des opérations d’affacturage vis-à-vis de vos partenaires commerciaux en mettant en place un compte bancaire d’encaissement dédié. Ensuite, le financement de vos factures est effectué sous 24 heures.

Enfin, l’affacturage inclut également une garantie contre le risque d’insolvabilité avérée de vos clients, renforçant ainsi la sécurité de votre trésorerie.

Affacturage en rechargement de balance

Le rechargement de balance vous permet de financer le solde de votre balance clients. Pour commencer, le factor confie à l’entreprise un mandat de gestion et de recouvrement étendu qui vous permet de garder la maîtrise de vos relation commerciale et la gestion complète de votre poste clients.

Ce financement de votre balance clients est possible en France et à l’international, tout en étant garantie contre le risque d’insolvabilité de vos clients souvent optionnels mais vivement recommandé.

D’autre part, l’entreprise cède sa balance en l’envoyant par fichier électronique. Le factor finance son solde sous 24h.

Le Reverse-factoring

Payez vos fournisseurs au comptant, c’est possible grâce au Reverse Factoring.

L’entreprise conserve la maîtrise totale de la gestion du poste clients et ces derniers ne sont pas informés de l’existence du contrat d’affacturage. Ainsi, les règlements lui sont adressés, ils sont domiciliés sur un compte ouvert dans les livres d’une de ses banques. Alors le factor apporte la trésorerie et la garantie. Après cela votre factor signe un contrat d’affacturage simplifié avec votre fournisseur. Puis votre fournisseur vous envoie sa facture. Alors, de votre coté, vous remettez la facture à votre factor qui la valide. Votre factor règle la facture à votre fournisseur. Vous réglez le montrant de la facture à votre factor à l’échéance.

Affacturage délégué ou notifié non géré

L’affacturage délégué ou notifié non géré est une solution de financement qui permet à l’entreprise de mobiliser ses créances commerciales* auprès d’un Factor qui les financera. Pour cela, le factor va s’appuyer sur l’expertise de l’entreprise après audit, en matière de recouvrement pour lui en laisser la gestion.

En conclusion, cette solution peut être utile quand certains clients souhaitent pas payer un factor directement. Mais aussi cela permet à l’entreprise garder le contrôle de la gestion de son poste client.

* Ses factures notifiées, c’est-à-dire revêtues de la mention de subrogation.

Inconvénients de l'affacturage

- L'affacturage est de plus en plus privilégié par les entreprises, parce qu'il libère la gestion du recouvrement. Cependant, la formation d'une personne au sein de l'entreprise pour contrôler et gérer le contrat d'affacturage est nécessaire.

- Certains de vos clients peuvent ne pas apprécier de travailler avec le factor, car il mettra moins les formes dans ses échanges avec vos clients. Dans ce cas si votre entreprise est éligible, faites de l'affacturage confidentiel ou notifié non géré.

- Enfin, le coût est a étudier minutieusement pour maitriser sont budget. Par exemple il peut y avoir des frais de dossier et d'autres frais supplémentaires... C'est pour cela qu'avant sa mise en place, il faut l'intégrer dans votre business plan.

Avantages de l'affacturage

- Une amélioration immédiate de la trésorerie.

- Optimisation des frais financiers.

- L'externalisation du recouvrement des factures émises et une garantie en cas d'impayé client.

- L'affacturage apporte un suivi rigoureux de la gestion du poste client. Des tableaux vous permettent de savoir où vous en êtes à tout moment.

Des experts en factoring à votre disposition

Afin de répondre au mieux à vos besoins, notre équipe de spécialistes en affacturage se tient à votre disposition. Nous sommes en relation directe avec les factors et grâce à cela nous maîtrisons parfaitement les différentes solutions de la TPE aux grandes entreprises.

Pour cela, nous assurons quotidiennement un service de proximité et une écoute personnalisée qui pour vous est la garantie de la qualité de l’étude d’un contrat.

Questions fréquentes pour mieux comprendre l’affacturage

Vous vous demandez comment améliorer votre trésorerie, sécuriser vos paiements ou financer votre croissance sans alourdir votre endettement ?

L’affacturage est peut-être la solution qu’il vous faut.

Dans cette FAQ, nous répondons aux questions les plus fréquentes pour vous aider à comprendre comment l’affacturage peut devenir un véritable levier de développement pour votre entreprise.

Lors de tensions de trésorerie, d’une forte croissance, d’allongement des délais de paiement, d’un besoin de sécuriser l’export ou d’un besoin de financer le BFR.

La sécurisation et le financement du poste clients sont des enjeux majeurs pour tout dirigeant.

L’affacturage est une solution durable de financement court terme qui permet à la fois de prévenir les risques d’impayés, de financer rapidement les créances et de déléguer le suivi, la relance et la gestion comptable.

En externalisant la gestion du poste clients, l’entreprise bénéficie de trois atouts essentiels :

Transformer des charges fixes en charges variables,

Optimiser la gestion administrative,

Sécuriser sa gestion financière pour soutenir sa croissance.

L’affacturage s’adresse à toutes les entreprises qui travaillent elles-mêmes avec des entreprises ou des organismes publics, quels que soient leur taille et leur secteur d’activité, qu’elles soient exportatrices ou pas.

De plus en plus, l’exigence croissante de compétitivité souligne les avantages d’une externalisation de la gestion du poste clients permettant une meilleure concentration sur le cœur de métier, élevant la qualité des services proposés aux clients et répondant mieux aux objectifs commerciaux.

Dans le même temps, l’efficacité de l’entreprise augmente et les coûts de gestion ou de production sont réduits ou stabilisés.

Grâce au factor, les créances à échéance sont transformées en apport de trésorerie et les coûts sont maîtrisés.

L’entreprise cède ses factures à un factor qui lui verse une avance de trésorerie, se charge du recouvrement et peut couvrir le risque d’impayés via assurance-crédit.

Le coût regroupe généralement une commission d’affacturage (gestion, assurance éventuelle) et une commission de financement indexée sur le taux du marché, variables selon volumes et risque.

Après étude du portefeuille clients et des besoins, le factor propose une ligne, des conditions et des clauses. Une fois signé, les factures sont cédées et les avances versées sous 24–48 h.

Les factures B2B certaines, liquides et exigibles, non contestées, avec preuve de livraison/prestation et délais contractuels conformes.

ui, via des offres simplifiées, souvent packagées, adaptées aux volumes plus faibles et aux besoins de trésorerie récurrents.

Ça dépend :

Affacturage notifié : vos clients sont informés, et paient directement le factor

Affacturage confidentiel : vos clients ne savent rien, vous restez leur interlocuteur

Il dépend du profil de risque, des volumes cédés et des taux de référence. Le pourcentage d’avance peut atteindre 80–95 % du montant TTC des factures, selon les secteurs.

L’affacturage est un service global (financement, gestion du poste client, garantie contre les impayés).

La cession Dailly est une opération bancaire simple de cession de créances, sans services associés.

⚠️ La Dailly ne comprend ni relance, ni garantie.

Amélioration immédiate de la trésorerie

Sécurisation contre les impayés

Externalisation du recouvrement

Suivi des encaissements et reporting

Oui, via des offres dédiées avec couverture du risque pays et outils de recouvrement internationaux.

Industrie, distribution, services B2B, transport, santé, IT et exportateurs, là où les délais de paiement sont significatifs.

Oui, sous réserve des conditions propres à chaque aide et de l’éligibilité des créances cédées.

Non si le processus est clair et professionnel. Des solutions confidentielles existent (affacturage non notifié) pour préserver la relation commerciale.

Analyser le coût total (commissions et taux), le pourcentage d’avance, les plafonds par client, les exclusions, la qualité des outils et du service de recouvrement.

Transmettre les factures et justificatifs, notifier la cession si nécessaire, informer de tout litige, et respecter les clauses contractuelles et plafonds clients.

Coût parfois plus élevé qu’un financement bancaire

Dossier à constituer

Certains clients peuvent mal réagir à l’affacturage notifié

Mais ces limites sont souvent compensées par les gains de temps et de sécurité.

L’affacturage est un service global (financement, gestion du poste client, garantie contre les impayés).La cession Dailly est une opération bancaire simple de cession de créances, sans services associés. La Dailly ne comprend ni relance, ni garantie.

Oui !

C’est devenu un outil majeur de financement pour les entreprises, avec plus de 400 milliards d’euros de créances cédées chaque année en France.

Il est désormais proposé par toutes les grandes banques et des sociétés spécialisées.

L’affacturage finance et gère les créances ; l’assurance-crédit couvre le risque d’impayés. Les deux peuvent être combinés au sein d’un contrat de factoring.

Le plus souvent un an reconductible, avec possibilités d’ajustements en cours de vie selon l’activité et les besoins de financement.

À challenger le marché, calibrer la ligne, optimiser les coûts, négocier les clauses et accompagner la mise en place et le suivi au quotidien.

Le factoring moderne s’est développé progressivement au sein des places commerciales anglo-saxonnes ; il ne relève pas d’un inventeur unique mais d’une évolution des pratiques de cession de créances.

Ses origines remontent au commerce international des XVIIIe–XIXe siècles ; il s’est structuré au XXe siècle et s’est fortement développé en Europe à partir des années 1980.

Partout dans le monde, mais surtout en Europe de l’Ouest, en Chine et aux États-Unis.

C’est en France et en Italie que l’affacturage représente une part très importante du financement des entreprises.

Une demande de devis ? Une question sur nos offres ?

Nous contacter

- pmassurances@orange.fr

- 06 20 33 05 61

- https://assurancecreditclients.fr/

2021 | © Assurance Crédit Clients